“苏浙皖,是上海迁出企业的主要承载地”。

在《财经》调研下,呈现长三角产业转移的脉络。

这背后,采纳了谷川招商大数据进行深度分析。

谁在转、往哪去、为何迁,引发政府园区的关注。

就招商而言,企业投资轨迹、产业转移趋势、区域承接方案,都至关重要。

长三角作为经济重心之一,成为各地深化产业协作、抢抓产业外溢的机会。

基于实体企业投资数据,精准捕捉项目,持续追踪轨迹,从近5年中透过现象:

——洞察产业转移特征、明晰产业转移动因、研判产业转移趋势。

由此抛出一个问题,为何长三角的企业难以被“挖走”?

01 长三角企业流动,投资更倾向区域内

每年,各地主官带队考察,走出去招商引资。

我们看到,前往最多的区域是长三角。

尤其企业投资动向,更是地方招商关注的重点。

从2020~2024年,根据谷川招商大数据,分析了长三角产业转移“路线图”。

随着时间变化,产业转移规模仍保持较大体量,但项目量增速有所放缓。

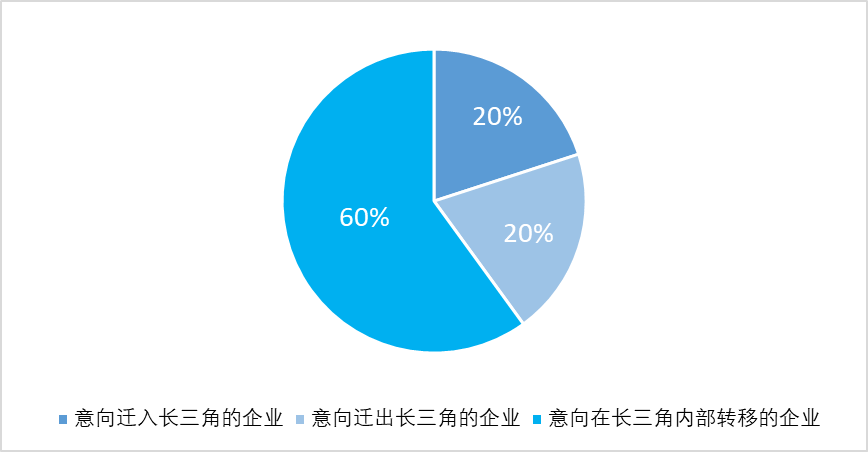

从产业转移结构看,长三角分为几种情况:

意向迁出长三角的企业、意向迁入长三角的企业、意向在长三角内部转移的企业。

数据显示,以区域内企业转移为主,长三角企业选址多数遵循“就近原则”。

在长三角调研过程中,当问及企业是否考虑向外搬迁时,绝大多数的回答高度一致:

“产业链在这里,工程师在这里,核心市场与订单也在这里,不会考虑长三角之外的地方。”

从区域内转移的行业分布看,制造业占比最多,主要集中在通用设备制造业、专用设备制造业、电气机械和器材制造业。

除此之外,汽车制造业、食品制造业、医药制造业,也是长三角区域内转移“活跃度”较高的领域。

▲ 2020~2024年 长三角产业转移结构

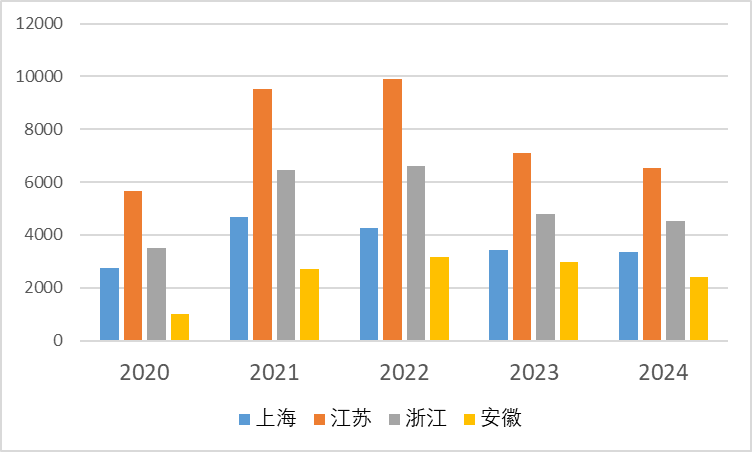

近五年,谷川招商大数据显示,江苏是区域内企业转移的首要承接地。

一方面,来自于省内产业项目的流动。

尤其,在苏锡常制造业圈。“距离老厂多远合适”,始终是企业扩产和新建产线的核心矛盾。

一边是所在的老厂区产业链成熟、供应链便利,另一边是土地成本高、空间受限的困境。

苏锡常的企业,总是进退两难,留在原地生产成本飙升,外迁担心上下游衔接不畅,大多数企业会在省内规划选址半径,实现“就近扩产、无缝衔接”。

一位常州的招商负责人,向我们这样坦言:

“过去几年,苏州的土地快被挤爆,部分电子零部件、机械制造企业,纷纷打包行李,搬到常州武进、金坛这些地方。”

一直以来,常州硬是接住了从苏州“跑”来的企业,愣是把苏州的“溢出”变成了自己的“进账”。

客观来说,长三角内部转移的企业,不单是生产要素成本的影响。

更多的是,为了拓展其他地方的市场,或者新增一些产线计划选址,对自身所处行业与区域产业基础的耦合度需求更高。

另一方面,承接上海外溢的产业项目。

在区域发展层面,长三角始终围绕上海这一经济中心,如周边的苏州、无锡、常州,都充分享受到了上海产业外溢的红利。

从谷川招商大数据看,近5年意向迁出上海的企业,前三大承接地包括江苏、浙江、安徽,产业承接地分布较为集中。

其中,苏浙皖三省意向迁入企业占比超50%。地理邻近性、产业链关联性、配套完备性成为核心承接优势。

对于上海而言,产业外溢是“瘦身增肌”的结构优化过程。拿周边城市来说,则是承接优质资源、实现能级跃升的重要机遇。

这种“取”与“舍”的动态平衡,构成了长三角区域协同发展的核心动力。

▲ 2020~2024年 意向在长三角内部转移的企业

02 意向长三角投资,企业来源地都在哪

长三角GDP,约占全国四分之一。

从产业结构看,“三省一市”呈现服务业与制造业并进,数字经济、绿色产业快速增长。

先进制造业,成为带动长三角经济增长的核心动力,产业向高技术化、智能化、绿色化方向转型。

值得关注的是,这里产业集群已摆脱单纯的“制造环节集聚”,形成了“研发+制造+贸易+服务”的完整产业链条。

其中,科创家底雄厚,集聚全国逾30%的高新技术企业,集成电路的产业规模占全国的五分之三,生物医药和人工智能的产业规模,都占三分之一。

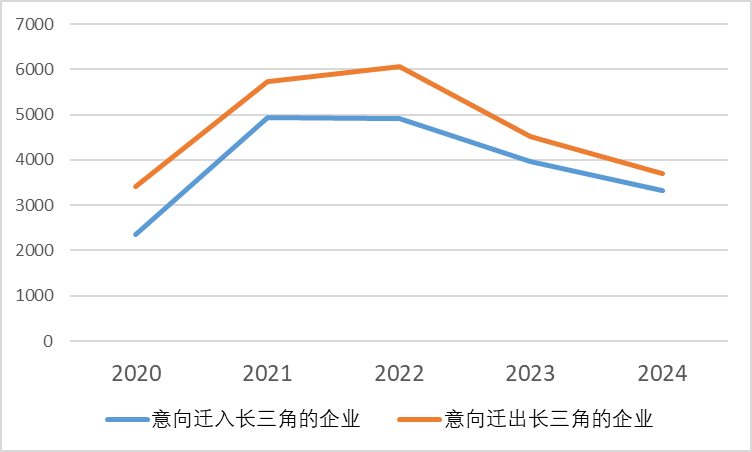

谷川招商大数据显示,近5年意向迁入长三角的企业有2万家左右。

▲ 2020~2024年 意向迁入长三角的企业与意向迁出长三角的企业

从时间趋势来看,2022年产业转移项目处于峰值。之后,意向迁入长三角与意向迁出长三角的项目数量均在放缓,两者差值呈波动性下降态势,逐渐趋于稳定。

这一特征表明,长三角产业转移已告别“大规模跨区域流动”的阶段,更多表现为区域内的梯度转移。

我们认为,核心原因有两点:

一是,随着经济增速放缓,企业投资意愿相对收紧。

二是,越来越多的企业,意向留在本区域投资发展。

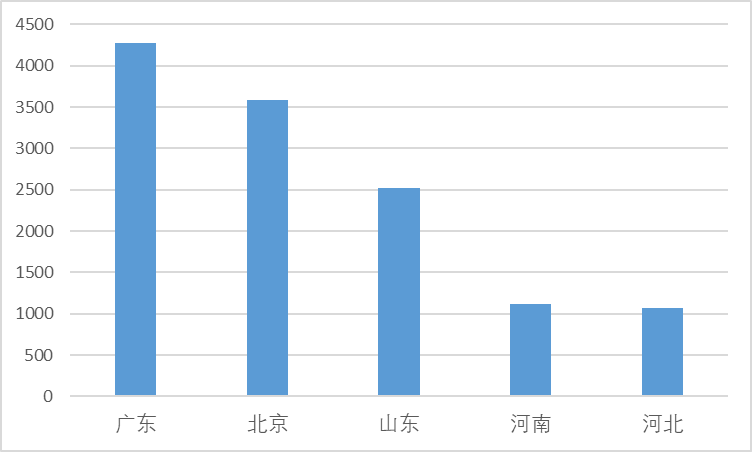

企业迁入的来源地,占比最多的是广东,其次是北京和山东。

从行业分布看,主要集中在制造业、科学研究和技术服务业、批发和零售业、租赁和商务服务业,以及信息传输、软件和信息技术服务业。

放在制造业所属二级行业,除了通用设备制造业、专用设备制造业之外,计算机、通信和其他电子设备制造业领域的企业,也将投资意向重点放在了长三角。

▲ 2020~2024年 意向迁入长三角企业的来源地

我们发现,意向长三角的项目,大多数中小企业会下沉到具体细分的产业领域。

一个清晰的信号跃然而出,已超越简单地承接产业转移,而是以“补链、延链、强链”为导向。

在这里,大企业本身具有庞大的供应链体系和巨大的采购需求,为中小型企业提供了广阔的市场空间。

尤其,本地的科技型企业,注重自身的技术优势和产品特色,融入大企业的供应链,成为其配套供应商,从而获得稳定的订单和收入来源。

从意向迁入长三角的企业动因分析,主要依托各个城市的能级与资源。

拓展上海及国内国际市场、融入产业创新生态、壮大企业规模实力,是推动企业转入长三角的关键动因,这里凭借雄厚的产业基础、密集的科创资源、完善的市场体系,成为吸引企业投资的核心点。

03 意向迁出长三角,承接产业转移外溢

在经济版图不断重塑下,企业外迁也引起了关注。

谷川招商大数据显示,意向迁出长三角的企业与从外部迁入长三角的企业数量基本持平,近5年呈现“双向平衡”的流动格局。

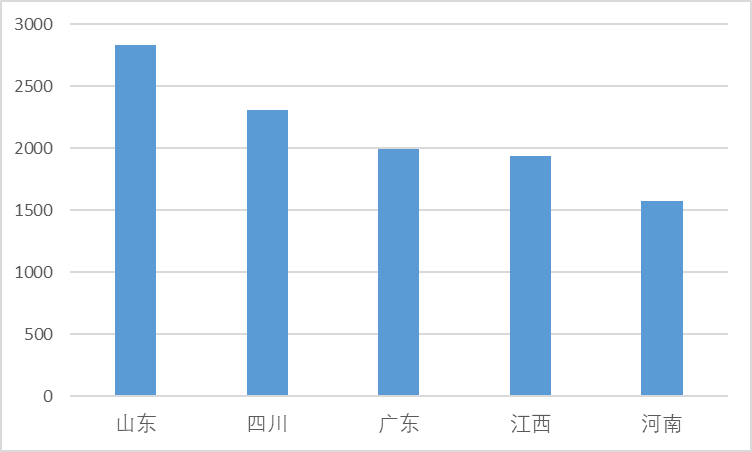

从迁出目的地来看,山东是长三角企业意向迁出的第一大省份,四川、广东紧随其后,三地凭借各自的产业基础与资源优势,成为承接长三角产业外溢的核心区域。

我们认为,现在跨省市的产业转移,相对之前不再那么频繁,更多还是在区域内部流动。

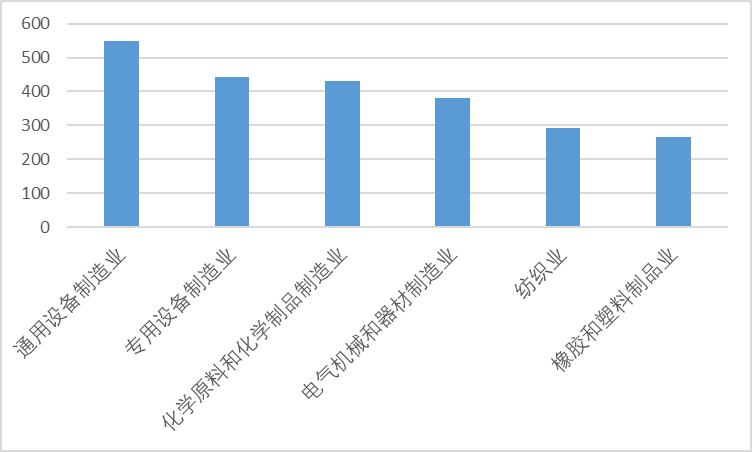

制造业是意向转出长三角的主要所属行业,且迁出项目多为化工产业、装备制造及电子信息类项目,还聚集在橡胶和塑料制品业、纺织业。

▲ 2020~2024年 意向迁出长三角企业的目的地

以杭州为例,不少偏向人工智能的企业,他们的硬件投产会布局在广州、深圳、珠海这样的城市。

还有,化工类的企业,大多数去往与产业基础相适配的山东地区。

再就是,偏向于食品加工类型,相关的包装材料、耗材等,这一部分也在向长三角外部转移。

近5年,长三角企业外迁的核心驱动因素,主要包括产业政策导向、环保约束升级、上位规划调整,以及疫情影响等。

这些因素,共同推动部分项目加速转出,企业转移需求多集中于“向外拓展生产基地”或“整体搬迁优化布局”。

重要的是,外迁企业对承接地的产业协同能力、区域资源配置效率、基础配套完善度等综合要素的关注度显著提升,单纯的成本优势已不再是核心竞争力。

▲ 2020~2024年 承接长三角产业转移项目的所属二级行业

经过分析,过往纺织服装、电子信息等行业,落后产能大规模定向外迁的趋势已基本消失。相反,各地政府对传统产业的重视度越来越高。

以扬州为例,今年多次组团赴河南招商,将现代食品产业作为核心重点。既有市一级领导的统筹对接,也有区县组队的精准出击,实地走访牧原、双汇、南街村等10家农业头部企业,寻求产业合作机遇。

前段时间,我们与一位南京的招商人交流,他也表示了:

“现在不少城市,不仅关注高精尖产业,区县层面反而将重心放在食品加工等领域。这些领域的产值稳定、就业带动性强,对地方经济发展具有推动作用。”

这一现象背后,是长三角产业转移从“粗放外溢”向“精准布局、结构优化”的深层转变。

各地政府对传统产业的价值重估与精准招商,更凸显了产业转移向质量提升的深层转变,也为区域产业协同与分工优化注入新动能。

写在最后

为何长三角的企业难以被“挖走”?

近5年,谷川招商大数据的追踪分析,呈现了清晰答案:

——并非企业投资意愿不高。

而是长三角的产业生态、投资环境,让企业“不愿走、留得住、扎下去”,也印证了“就近布局”的投资路径。

最后,当《财经》这种权威媒体选择以谷川数据为支撑解读趋势,这份认可背后,是我们对产业趋势、区域布局、企业诉求的精准捕捉,更是为政府、园区的招商工作提供决策性的参考。